Mortgage Anlamı – ABD Gayrimenkul Kredisi Açıklaması, Çevirisi

ABD – Mortgage’ın anlamını ve bir ‘mortgage’ almak için bilmeniz gereken her şeyi açıklıyoruz. Peşinat, ipotek faizi ve daha fazlasının çevirisi ve açıklaması. Amerikan emlak hukuku karmaşıktır, özellikle de terminolojiye aşina değilseniz. İpotek nedir? Ne tür bir Mortgage seçmelisiniz? Finansın karmaşık dünyasında, herkesin ne olduğunu kolayca anlayabilmesi için Mortgage’ı açıklayan basit bir rehber yazdık. En popüler mortgage kreditörlerinin listesinin yanı sıra peşinat, konvansiyonel kredi, emanet hesabı vb. tanımları da sıraladık. Konut kredileri hakkında bilmeniz gereken her şeyi aşağıda bulabilirsiniz. Ayrıca, ev satın alırken karşılaşılan ek masraflar hakkında daha fazla bilgi edinebilirsiniz.

‘Mortgage’ nedir?

Tercüme edersek, ‘ipotek’ ipotektir. Ä°potek, herhangi bir gayrimenkul yatırımının önemli bir bileÅenidir. Varlık veya bölge ne olursa olsun: Ä°potekle ilgili gerçeklerle, toplam ödemeniz gereken miktarla ve faizle ilgilenmeniz gerekecektir. DoÄru ipoteÄi seçmek için, ipotek hakkında bilinmesi gereken her Åey hakkında bilgi sahibi olmanız gerekir. Tüm bunları ve daha fazlasını aÅaÄıda bulabilirsiniz. Ä°poteÄinizden tasarruf etmek istiyorsanız ve emlak vergilerinden tasarruf etmeyi zaten biliyorsanız, bunu ayrıntılı olarak anlamalısınız. Ä°poteÄin tanımı ile baÅlayalım.

Mortgage tanımı ve açıklaması

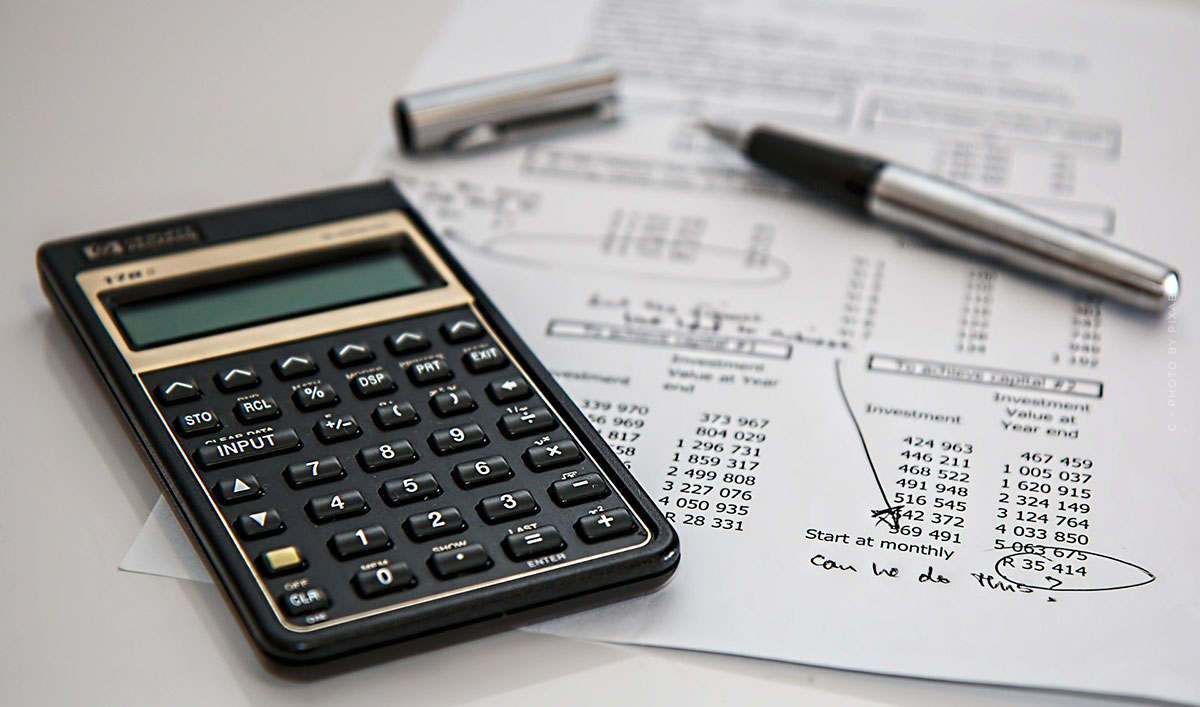

İpotek bir kredi türüdür. Yani, bir borç verenin bir borçlu adına ödediği bir miktar paradır. İpotek, mülkün borcunu ödemek için kullanılan bir kredidir. Borçlu, borç aldığı parayı toplu olarak değil taksitler halinde geri ödemek zorundadır. Bu, örneğin borçlunun tek bir işlemde 1 milyon ödemek yerine 100 ay boyunca her ay 10.000 ödeyebileceği anlamına gelir. Buna ek olarak, borç veren genellikle faiz, yani borçlunun kredinin temel miktarına ek olarak ödemek zorunda olduğu toplam kredinin bir yüzdesini tahsil eder.

Ä°potek ile ne için ödeme yaparsınız?

Bir ipotekle, ödünç aldığınız miktardan daha fazlasını ödersiniz. İpotek aldığınızda ek ücretler ödersiniz, özel ipotek sigortası yaptırmanız gerekebilir ve ipotek faizi ödemeniz gerekir. Bunun için ödediğiniz tutarlar genellikle kapanışta ne kadar çok ödeme yaparsanız, yani ipoteğiniz için ne kadar çok peşin ödeme yaparsanız, daha sonra veya yıllık olarak o kadar az ödeme yapacağınız bir formülü takip eder.

Bunlar, bir mülk satın alırken ödediğiniz ek maliyetlerden sadece bazılarıdır. Ev satın alırken bu ve diğer birçok kapanış maliyetini başka bir makalede açıklıyoruz:

Kredi – ipoteğin sona erdirilmesi

Elbette, borç aldığınız miktarı geri ödemekle yükümlüsünüz. 500.000 $ borç aldıysanız, bu tutarın tamamını ipoteğinizin kapanışında geri ödemeniz gerekir. Bu, ipoteğinizin en kolay ve yönetilebilir kısmıdır, ancak aynı zamanda en önemli tutardır.

Ä°potek kapanıŠmasrafları – Ön ödemeler

Bunlar, ipotek aldığınızda peşin ödenmesi gereken masraflardır. Tapu sigortası, başvuru ücretleri vb. gibi şeyler için ödeme yaparsınız. İpotek kapanış masrafları elbette bir mülkün satın alınması sırasında alıcı tarafından ödenir. Listelenemeyecek kadar çoktur ve birçok şeye bağlı olarak değişir, ancak yaygın olanlardan bazıları şunlardır:

- Kredi tahsis ücreti: toplam kredi tutarının %1’ine kadar

- Emanet ücretleri: 350 – 1.000 $, ancak çok daha fazla olabilir.

- DeÄerleme: 500-1.000 $, ancak çok daha fazla olabilir

- Ön ödemeli vergiler ve sigorta: 1.000-4.500 $, ancak çok daha fazla olabilir.

Bunlar genellikle toplam kredi tutarının %2 ila 5’i civarındadır. Yani 750.000 $’lık bir kredi için, ipotek kapanış masrafları olarak 37.500 $ daha ödeyebilirsiniz. Bir ev satın aldığınızda ödediğiniz vergiler gibi kapanış masrafları ile karıştırılmamalıdır.

İndirim Puanları: Azaltılmış İpotek Maliyetleri

İndirim puanları, kredinizin başlangıcında ödediğiniz puanlardır. Burada ne kadar çok ödeme yaparsanız, ipoteğinizde o kadar çok indirim alırsınız. Eğer 2 indirim puanı “satın alırsanız”, ipoteğinizde %2 indirim elde edersiniz.

Mortgage Faizi – En DüÅük Mortgage Faiz Oranı

İpotek Faizi, ipotek faizidir. Faiz, birinin size borç para vermesi hizmeti ve riski için ödediğiniz bir bedeldir. İpotek faizi yıllık ödemeler olarak ifade edilir ve örneğin kredi tutarının %5’i kadardır. Bu, her yıl toplam kredi tutarının %5’ini ipotek kredisi verene ödemeniz gerektiği anlamına gelir.

Makalemiz konu hakkında bilmeniz gereken her şeyi kapsamaktadır:

Ä°potek için kredi veren kimdir?

İpotekler çoğunlukla bağımsız ipotek şirketleri tarafından verilir. Bu, ipotek oluşturma konusunda uzmanlaşmış kuruluşlar, yani bankalar veya kredi birlikleri gibi finansal kurumlar anlamına gelir. ABD’de bankalar ipoteklerin %32,4’ünü, kredi birlikleri %8,8’ini, ipotek şirketleri ise pazarın %54,4’ünü oluşturmaktadır. Ancak, bunlar tüm kredi veren türleri değildir. Aşağıda ABD’deki tüm borç veren türlerinin bir listesi bulunmaktadır.

Hangisi daha iyi: ipotek şirketleri mi bankalar mı?

Genel olarak emlak vergilerinden tasarruf etmek zor değildir, ancak ipoteğiniz için gereğinden fazla harcama yapmak istemezsiniz. Genellikle ipotek şirketleri (veya ipotek kredisi verenler) esnektir. Bu, kredinizi eşleştirebilecekleri, kredinizi daha hızlı kapatabilecekleri ve müzakereye daha açık oldukları anlamına gelir. Krediler konusunda uzmanlaştıkları için, genellikle daha fazla uzmanlığa da sahiptirler.

- Mortgage Åirketleri (örneÄin Quicken Loans)

- Bankalar (örneÄin Wells Fargo)

- Tasarruf/kredi birlikleri (örneÄin Mortgage Bankacıları BirliÄi)

- Çevrimiçi kredi verenler (örn. GuaranteedRate)

- Kredi birlikleri (örneÄin Connexus)

- Özel kiÅiler (örn. aile dostları)

En popüler kredi verenler hangileridir?

ABD’deki en büyük kredi verenler Quicken Loans, United Wholesale Mortgage ve Wells Fargo’dur. Uzman mortgage kreditörlerinin şu anda en popüler seçenek olduğunu hemen görebilirsiniz. İşte ABD’de ipotek için en çok kullanılan kredi kuruluşlarının bir listesi.

- Kredileri hızlandırın – 541.000 kredi

- Toptan ipotek – 339.000 kredi

- Wells Fargo – 232.000 kredi

- JPMorgan Chase – 186.000 kredi

- Fairway Independent Mortgage – 147.000 kredi

- LoanDepot – 146.000 kredi

- Calibre Ev Kredileri – 136.000 Kredi

- Bank of America – 134.000 kredi

- Freedom Mortgage – 110,000 Kredi

- US Bank – 94.000 kredi

Bir ipotek komisyoncusunu dahil etmeli misiniz?

Bir mortgage aracısının doÄrudan kredi verene göre avantajları nelerdir? DoÄrudan borç veren, size fon saÄlayan ve karÅılıÄında faiz ödediÄiniz bir kurumdur (örneÄin bir banka veya kredi birliÄi). Bir ipotek komisyoncusu, size en iyi ipotek kredisini bulma konusunda uzman olan bir aracıdır. BaÅka bir deyiÅle, bir ipotek komisyoncusu doÄrudan bir kredi verenle iletiÅime geçmek ve bulmakla ilgilenir.

- DoÄrudan borç veren: bankalar, kredi birlikleri vb.

- Mortgage komisyoncusu: en iyi anlaşmayı bulan aracı

Kredi bulmakta zorluk çekiyorsanız, ipotek komisyoncuları faydalıdır. Bunun nedeni düşük kredi puanı veya size kredi vermeyi cazip kılmayan bir gelir olabilir. Mortgage brokerleri aynı zamanda sıradan vatandaşların erişemediği mortgage kredi programlarına da erişebilmektedir. Elbette, hizmetleri için komisyoncuya ödeme yapmak üzere ek bir ücret ödemeniz gerekecektir.

- Broker düÅük kredi puanı veya düÅük gelir için iyi

Bankalar gibi doğrudan kredi verenler avantajlıdır çünkü bir aracıyı devre dışı bırakırsınız. Bu durumda, yalnızca kredi memuruna (kurumda kredinizi takip eden kişi) bir komisyon ücreti ödemeniz gerekir. Bu aynı zamanda komisyoncunun, örneğin en yüksek aracılık ücretini ödeyen kurumu seçerek kendi çıkarına göre hareket etmemesi gibi bir avantaja da sahiptir.

- DoÄrudan kredi verenler komisyoncu ücretlerinden kaçınmanızı saÄlar

Farklı ipotek türleri nelerdir?

Birkaç farklı mortgage kredisi türü vardır. Bunlar üç önemli değişken açısından farklılık göstermektedir. Başka bir deyişle, bir konut kredisi almaya karar verirken, aşağıdaki üç değişkenin her biri için hangi kategoriye girdiğinize önceden karar vermeniz gerekir.

Kredi türü: EÅleÅen ve eÅleÅmeyen kredi

ABD hükümeti, “uygun” ve “uygun olmayan” krediler arasında ayrım yapan belirli yönergeler belirlemiştir. Bu krediler, ödünç alabileceğiniz miktara göre farklılaşır. Bu limit 510.000 $’dır (2020 itibariyle). Bu, bu tutarın üzerinde bir kredi alırsanız, uygun olmayan bir kredi alacağınız anlamına gelir. Uygun olmayan krediler, uygun kredilere göre daha kötü faiz oranlarına ve ücretlere sahiptir. Uygun olmayan krediler arasında “jumbo kredi” en popüler olanıdır.

Kredi türü: Sabit Oran vs. Ayarlanabilir Oran

Sabit oranlı krediler ve ayarlanabilir oranlı krediler, adından da anlaşılacağı gibi, faiz oranının değişkenliği açısından farklılık gösterir. Bu, sabit oranlı kredilerin tüm kredi vadesi boyunca aynı faiz oranına sahip olduğu, ayarlanabilir oranlı kredilerin ise tüm kredi vadesi boyunca değişen bir faiz oranına sahip olduğu anlamına gelir.

Birincisi, sabit faizli krediler caziptir çünkü güvence sunarlar. Faiz oranı deÄiÅmez ve bu nedenle bütçeleme ve planlama kolaydır. Kural olarak, sabit faizli krediler deÄiÅken faizli kredilere göre baÅlangıçtan itibaren daha pahalıdır. Ayrıca, sabit faizli krediler zaman dilimlerine göre belirlenmektedir. En popüler zaman dilimi 15 yıllık sabit faizli kredidir. Bu, borçlunun krediyi ve aynı faiz oranını 15 yıllık bir süre boyunca geri ödemesi anlamına gelir.

İkinci olarak, faiz oranları daha düşük olduğu için ayarlanabilir faizli krediler başlangıçta caziptir. Ancak bu oranlar değişebileceğinden, borçlular faiz oranının zaman içinde arttığını görünce şaşırabilirler. Bunlar da genellikle, örneğin 5 yıllık sabit faiz oranıyla başlar ve sonrasında faiz oranı değişmeye başlar.

- Sabit oran = Tüm vade boyunca aynı oran

- Ayarlanabilir Oran (ARM) = Değişken Oran

Kredi türü: Konvansiyonel ve Devlet Destekli

Devlet destekli krediler, devlet tarafından sigortalanan veya garanti edilen kredilerdir. Örnekler arasında Federal Konut Birliği (FHA) kredileri veya Gaziler İdaresi (VA) kredileri sayılabilir. Eğer uygun olmayan bir krediniz varsa, devlet destekli kredi almanız mümkün değildir. Konvansiyonel Krediler ile Devlet Kredileri arasındaki temel farklar, Konvansiyonel Kredilerin daha sıkı şartlara sahip olması (örneğin daha iyi kredi puanı ve daha yüksek gelir), özel sigortalı olması ve yönergelerin daha gevşek olmasıdır, bu da “daha az evrak işi” anlamına gelir.

Mortgage terminolojisi açıklandı

Gayrimenkul kredisi piyasasına özgü, günlük hayatta kullanılmayan birçok kelime vardır, bu da ipotekleri anlamayı meslekten olmayan kişiler için daha karmaşık hale getirir. Bu kelimeler aşağıda tanım ve açıklamalarıyla birlikte açıklanmıştır.

Escrow – Anlamı

Emanet hesabı veya güven hesabı, fonların yatırıldıÄı bir tasarruf hesabıdır. Bu hesap, tahmini emlak vergilerinizi ve sigorta primlerinizi karÅılamak için her ipotek ödemesinin bir kısmını emanet hesabınıza yatıran hizmet saÄlayıcınız tarafından yönetilir. Tüm ipotekler bir emanet hesabı ile birlikte gelmez.

İpotek Anaparası Nedir?

İpotek Anaparası, kredinizin ödenmemiş tutarı olan ipotek anaparasıdır. Başka bir deyişle, borç aldığınız tutardan ödenmesi gereken tutar. Örneğin, 400.000 $ borç aldıysanız ve 320.000 $ ödediyseniz, kredi anaparanız 80.000 $’dır.

PeÅinat – Ä°lk Ä°potek Ödemesi

Peşinat bir tür depozitodur. Bir ev satın almak için peşin ödediğiniz paradır. Konut kredisi almak için neredeyse her zaman peşinat ödemek zorundasınız. Daha büyük bir peşinat genellikle daha iyi kredi koşulları ve daha ucuz bir aylık ödeme anlamına gelir.

Örneğin, 1 milyon dolarlık eviniz için %5 peşinat ödeyin: satın alma sırasında sadece 50.000 dolar ödersiniz, ancak aylık özel ipotek sigortası ve muhtemelen daha yüksek faiz oranları ödersiniz. Peşinatınız için daha fazla ödeme yaparsanız indirim puanı da alabilirsiniz, bu da faiz oranını düşürür. Bununla birlikte, %25 peşinat öderseniz, satın alma sırasında 250.000 $ ödeyeceksiniz, ancak özel ipotek sigortası ödemek zorunda kalmayacaksınız ve daha iyi bir faiz oranı elde edeceksiniz.

- Daha yüksek peÅinat = daha düÅük faiz

İpotek vadesi – bir ipoteğin uzunluğu

Bu, kredinizi geri ödediğiniz dönemdir. Örneğin, 15 yıl vadeli sabit faizli bir kredinin ipotek vadesi 15 yıldır. İpotek vadesi ne kadar uzun olursa, faiz oranları o kadar yüksek olur ve kredi sizi o kadar uzun süre takip eder. Bununla birlikte, her ay daha az ödeme yapmanız gerekecektir.

Kendi evinizi satın almanın birçok ek ve genellikle gizli maliyeti hakkında daha fazla bilgi edinmek ister misiniz? Makalemiz bilmeniz gereken her şeyi kapsıyor: