Gayrimenkul bilançosu / karlılık: gayrimenkul getirisi, gayrimenkul alımı ve nakit akışı optimizasyonu

Gayrimenkul bilançosu (Kaynak: Alex Fischer) – BaÅkalarının servetinizi sizinle birlikte oluÅturmasını ister misiniz? Bu videoda, belirli gelir mülkleri ile ödediÄiniz her euro için nasıl altı euro daha kazanabileceÄinizi öÄreneceksiniz! Hem para yatırımcıları, yani yatırım amacıyla gayrimenkul satın alanlar hem de ev sahibi olanlar için gayrimenkulün ekonomik kısmına kapsamlı bir bakıÅ. Önceden kısa ve basit bir Åekilde özetlenmiÅtir: DüÅünün ki 10.000 avroya 100.000 avro deÄerinde bir Åey alıyorsunuz. Yani 30 yıl içinde 100.000 avro almazsınız, hemen 100.000 avroluk bir deÄer elde edersiniz. Örnek: 100.000 Euro deÄerinde bir Porsche satın alıyorsunuz, ancak bunun için sadece 10.000 Euro ödemeniz gerekiyor ve bu Porsche’yi zaten teslim alıyorsunuz. Bu 10.000 avroyu hemen deÄil, azar azar ödemek zorundasınız. Buna ne dersin? Gayrimenkul prensibini öÄrenin. Alex Fischer hakkında daha fazla bilgi.

Gayrimenkul bilançosu: yatırımdan fazlaya

Videoyu izleme fırsatınız yoksa (uçak, tren vb.): Tüm ipuçlarını içeren transkripti videonun hemen altında bulabilirsiniz.

Ä°pucu. Vergiler, maliye: Bu patron için bir mesele. Alex’i neredeyse bir yıldır gayrimenkul yatırımcısı olarak takip ediyorum. En son onun vergi koçluÄuna da katıldım, o zaman ve vergi koçluÄunda öÄrendiklerim hakkında daha fazla bilgiyi buradan okuyabilirsiniz: Alex Fischer Deneyimi.

Gayrimenkul bir yatırım olarak nasıl çalıÅır?

Sadece bir kez 10.000 Avro ödemeniz yeterlidir ve anında 100.000 Avro değerine sahip olursunuz. Bir kez daha, bu 100.000 avroluk değere 30 yıl içinde sahip olmazsınız, ancak hemen sahip olursunuz, değer artışı hemen gerçekleşebilir. Bu nasıl oluyor? Bunu size şimdi göstereceğim!

Gayrimenkulle ilgili ilginç olan şey, onun bir bilanço olmasıdır. Bu, bir gelir tarafı ve bir de gider tarafı olduğu anlamına gelir. Gayrimenkulün bir diğer özelliği de 100.000 avroya sahip olmanızın gerekmemesidir. Normalde bir hisse senedi fonuna veya bir yapı kooperatifine para yatırmak istiyorsanız, 100.000 Euro’luk bir yapı kooperatifi veya 100.000 Euro’luk bir yatırım yapmak için 100.000 Euro’ya sahip olmanız gerekir.

Gayrimenkulde işler şöyle yürür: Örneğin, yeterince iyi kazanıyorsanız. Bu, bekar bir kişi olarak 2.000 avrodan fazla veya evli bir kişi olarak 2.500 avrodan fazla net gelire sahip olduğunuz anlamına gelir. O zaman bu, zaten vergi ödediğiniz ve banka için iyi bir isme sahip olduğunuz anlamına gelir. Bu, bankanın sizin iyi bir müşteri olduğunuzu düşündüğü anlamına gelir. Bu nedenle banka size 100.000 Euro borç verir ve mülkü teminat olarak alır.

Okuma Ä°pucu! Gayrimenkul finansmanı: Banka nasıl düÅünüyor?

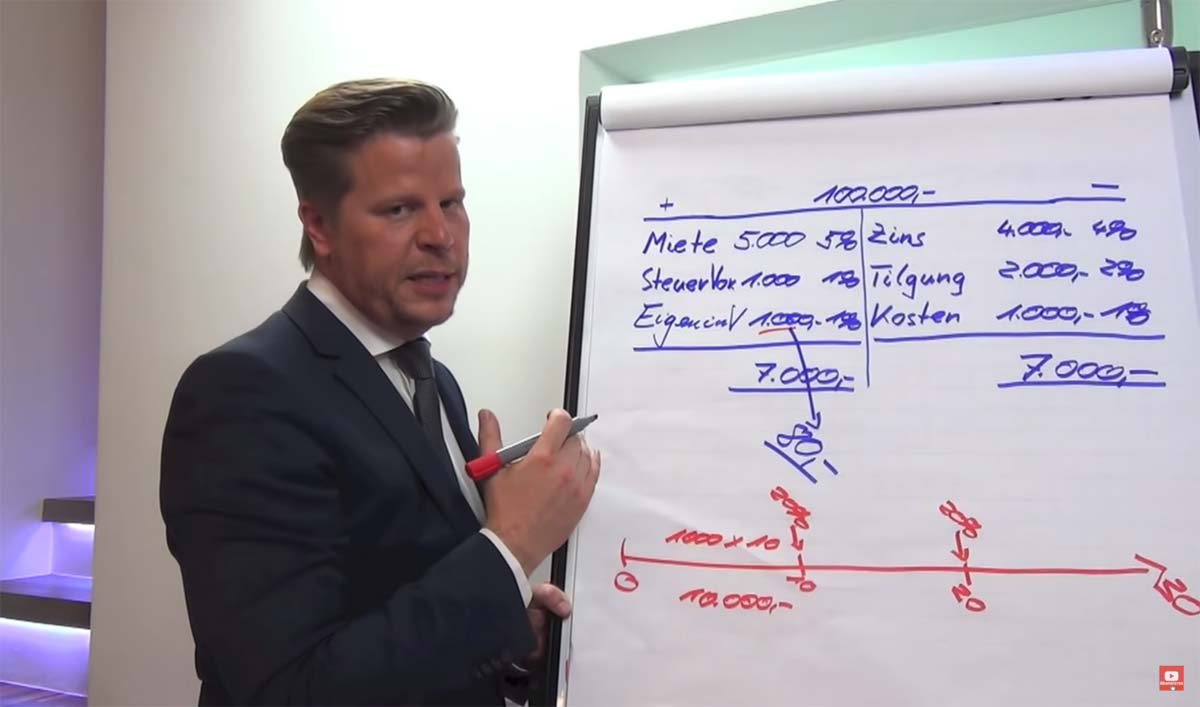

Şimdi şu bilançoya bakalım.

Bir mülkün gelir tarafı ve gider tarafı

Daha önce de söyledim: Bilançonun bir gelir tarafı, bir de gider tarafı vardır. Gelir tarafında ilk faktör “kira “dır. Burada yaklaşık %5 kira geliri hesaplıyoruz, bu da yılda 5.000 Euro’ya karşılık geliyor. O zaman bir vergi avantajımız var. Bu da kabaca yılda %1’e denk gelmektedir ki bu da 1.000 avro eder. Bu gelir tarafı olabilir. Harcama tarafı: burada faiz var; faizle ilgili önemli olan şey borç faizi olmasıdır. Borç para aldınız ve bu nedenle bankaya borçlu olduğunuz için bankaya borç faizi ödemek zorundasınız. Bu, tabiri caizse, para için kredi ücreti. Kredi bakiyelerine uygulanan faiz ile karıştırılmamalıdır. Bu farklı bir şey. Yani, bankanın size borcu varsa, o zaman para alırsınız. Bu faizi %4 olarak belirleyelim. Bu da yaklaşık 4.000 avroya tekabül etmektedir.

Aslında, faiz oranları şu anda daha da düşük. Ancak ben biraz daha uzun vadeli ve mülk için biraz daha kötü bir hesap yapmayı tercih ediyorum, böylece bir faiz oranı artışı durumunda bile her şeyin yine de işe yarayacağını görebilirsiniz. Faiz oranı artışları vs. hakkında daha sonra çok daha fazla şey öğreneceksiniz.

Bilançonun gelir tarafı:

- Kira geliri (%5) = 5.000 Euro / yıl

- Vergi avantajı (%1) = 1.000 Euro/yıl

Bilançonun harcama tarafı

- Borç faizi (%4) = 4.000 Euro/yıl

Bu örnekte önemli olan: Gayrimenkul ilkesini anlamakla ilgilidir.

Kurtarma ve yıkıcı faktörler

Şimdi geri ödemeye geçelim. Geri ödeme, paranın geri ödenmesinden başka bir şey değildir. Faiz paranın ödünç verilmesidir, geri ödeme ise geri ödemedir. Böylece borcun gittikçe azaldığından emin olursunuz.

Bu örnekte, şimdi geri ödemeyi %2 olarak belirliyoruz. Bu da yaklaşık 25-30 yıllık bir vadeye karşılık gelmektedir. Bu da yıllık 2.000 avroya tekabül etmektedir. O halde hesaplamamız gereken maliyetler var. Bunlar, örneğin mülkte bir şeyin onarılması gerekiyorsa bakım veya mülk yönetimi maliyetlerini içerir. Bunlar kiracıya devredilemez. Başka bir deyişle, bunlar gerçekten kendi cebinizden ödemeniz gereken maliyetlerdir. Bunlar, bu örnekte 1.000 Euro’ya karşılık gelen iyi bir ortalama değer olan %1 üzerinden hesaplanabilir.

Kendi yatırımınızı hesaplayın: Geri ödeme ve masraflardan sonra

Şimdi bir çizgi çekiyoruz. 4.000 avro artı 2.000 avro artı 1.000 avro, yani yılda toplam 7.000 avro. Bir bilanço dengeli olmalıdır.

Harcama tarafında yeni:

- Geri ödeme (%2) = 2.000 Euro/yıl

- Süre: 25-30 yıl

- İşletme maliyetleri (%1) = 1.000 Euro / yıl

- [Borç faizi (%4) = 4.000 Euro / yıl yukarıdan].

Şimdi toplarsak, “Vay be, 1.000 avro eksik” deriz. Bu kişisel bir yatırımdır. Bunu %1, yani yılda 1.000 Euro olarak hesaplıyoruz. 100.000 avroluk bir mülk için bu, ayda yaklaşık 80 avro anlamına gelir. Aylık 80 avro karşılığında 100.000 avro değerinde bir mülk alıyoruz. Daha önce de söylediğim gibi, gayrimenkulün en güzel yanı 10.000 avroyu hemen değil, taksitler halinde yatırmak zorunda olmanızdır. Karşılığında hemen 100.000 avroluk bir değer elde edersiniz.

Bu (ekran görüntüsü) bir zaman izidir. Sıfır yılından başlayarak. Bu satın alma yılı olabilir. 30. yılda, yani mülkün ödemesinin yapıldığı yılda. 2 geri ödemeli mülk yaklaşık 30 yıl sonra ödenecektir. Nedenini ve nasılını daha sonra açıklayacağım. Burada sadece ara istasyonları işaretledim: 10. yıl, 20. yıl… Yani (başlangıçta) yılda 1.000 avro kendi katkımızı ödemek zorundayız. Bu da yılda 1.000 avro ödediğimiz anlamına geliyor, çarpı 10 yıl. Yani toplamda 10.000 avro ödememiz gerekiyor.

Alıntı (yukarıdaki video, 6:15 dakika)

Kaynak: Alex Fischer Youtube

Faktör kira artıÅı ve süresi

O zaman şöyle diyelim: 10. yılda kirayı bir kez %20 oranında artırıyoruz. Elbette kimse bunu yapmaz, ancak buradaki mesele gayrimenkul ilkesini anlamaktır ve bu yüzden basit tutuyoruz. Her yıl arka arkaya, küçük yüzdelerle artış yapmıyoruz, ancak 10 yıl boyunca hiçbir şey yapmıyoruz ve sonra bir kez %20 artış yapıyoruz.

Hesaplama örneÄi: Sıfır koÅucu

Sonra 20 yıl sonra aynı oyunu tekrar oynuyoruz. Şimdi bunun bilançomuzu nasıl etkilediğine bakalım. 10. yılda %20 artırıyoruz, yani 5.000 avro önceki kiramız, bunu %20 artırıyoruz, sonra birden 6.000 avro kiramız oluyor. 6.000 avro kira artı 1.000 avro vergi avantajı, bu 7.000 avro eder, 7.000 avroya ihtiyacımız var, bu da kendi yatırımımızın düşmesi anlamına geliyor. Bu, 10. yıldan 20. yıla kadar tüm süre boyunca artı eksi sıfır ödediğimiz anlamına gelir.

- Kira (ilk 9 yıl): 5,000 Euro / yıl

- Kira (10-19 yaş): 6.000 Euro / yıl (+%20)

- Artı vergi avantajı (yukarıda): 1,000 Euro / yıl

- Toplam gelir: 7,000 Euro / yıl

- Kendi yatırımı (11. yıldan itibaren): 0 Euro

Hesaplama örneÄi: Pozitif nakit akıÅı

Sonra 20. yılda kirayı tekrar %20 artırıyoruz. Burada %20, şimdi 6.000 Euro kira gelirimiz var, bu da 7.200 Euro kira gelirimiz olduğu anlamına geliyor. Yani şu anda elimizde artı 1,200 Euro var. Neden? 7.200 Euro’muz var, 1.000 Euro vergi avantajı 8.200 Euro, sadece 7.000 Euro’ya ihtiyacımız var, bu da 1.200 Euro fazlamız olduğu anlamına geliyor. Bu da 20-30 yıl içinde 12.000 avroyu geri alacağımız anlamına geliyor.

- Kira (20-29 yaş): 7.200 Euro / yıl (+%20)

- Artı vergi avantajı (yukarıda): 1,000 Euro / yıl

- Toplam gelir: 8,2000 Euro / yıl

- Fazlalık: 1.200 Euro / yıl

Nakit akıÅını optimize edin ve süreci otomatikleÅtirin

Öncelikle “nakit akıÅı fırsatları” (pasif nakit akıÅı yaratmanın yolları) için gözünüzü keskinleÅtirmelisiniz. Nakit akıÅını optimize etme ve süreçleri otomatikleÅtirme hakkında daha fazla bilgiyi buradan edinebilirsiniz. Nakit akıÅınızı nasıl artırabilirsiniz (harici).

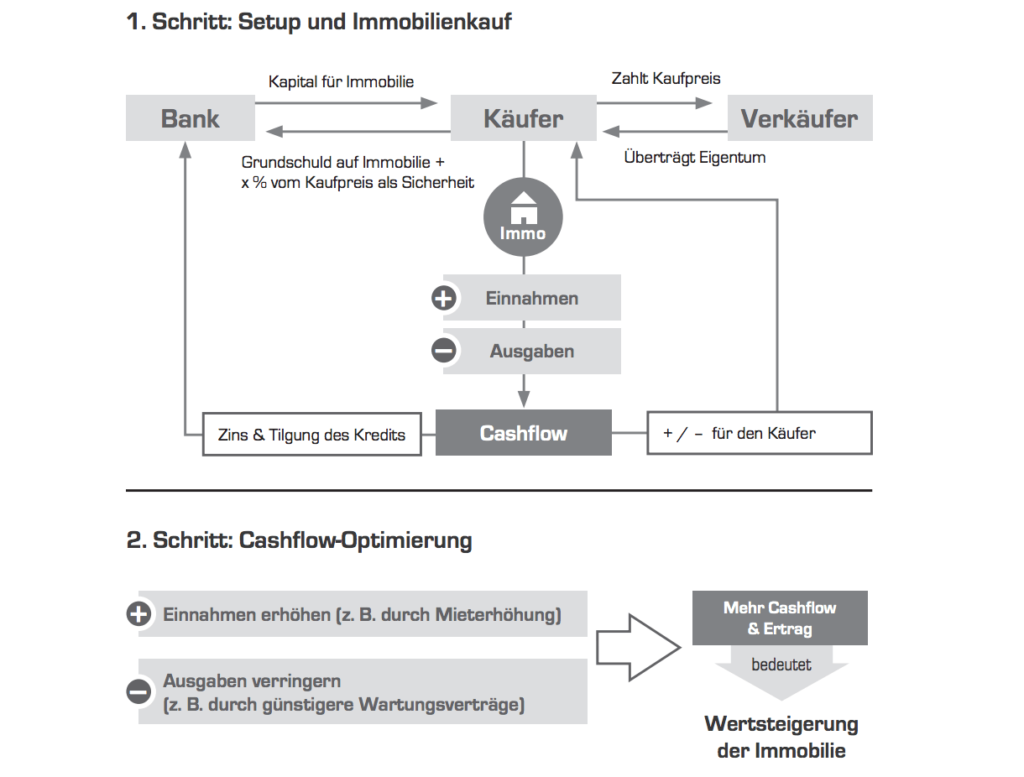

- Adım: Gayrimenkul finansmanı ve satın alma

- Adım: Nakit akışını optimize edin

Kaynak: Alex Fischer

Bir mülkün gerçek deÄeri: enflasyona karÅı deÄer istikrarı

Ama başlangıçta 100.000 avroluk bir mülkü hemen alabilmek için bir kez 10.000 avro yatırım yapmamız gerektiğini söylemiştim. Çünkü bu kısmı burada dikkate almadım. Çünkü bu kısmı öngörülemeyen durumlar için bırakıyorum. Örneğin, daire kiraya verilemeyebilir veya büyük onarımlar gerekebilir. Gayrimenkulün bir diğer avantajı da, normalde 100.000 avroluk bir bakiyeniz varsa, enflasyonun her yıl bu bakiyeyi azaltmasıdır.

3 enflasyon size bir yıl sonra sadece 97.000 avro veya 25 yıl sonra 40.100 avro bırakır.

Gayrimenkulün güzelliği, somut bir varlığa sahip olmanız ve bu somut varlığın enflasyon yoluyla değer kazanmasıdır. Bunun tam olarak nasıl işlediğini ileriki derslerimizde açıklayacağız.

Kredi azalıyor, gerçek deÄer artıyor

Varlıklar pozitif parasal değerlerdir, krediler ise negatif parasal değerlerdir. Mülkü satın aldığınız kredi bir tür negatif parasal değerdir. Bu negatif parasal değer elbette enflasyona da tabidir. İşte bu:

30 yıl sonra, 100.000 avroluk borç, yani negatif parasal değer de sadece 40.100 avro değerindedir.

Mülkün yükseldiği ve borcun aynı anda düştüğü bu makas, mülkle ilgili gerçekten eğlenceli olan şeydir.

Unutmayın: kredibilite her şeydir

Bazılarınız kendinize şunu soruyor olabilirsiniz: “Tanrım, bu çok mu harika? Neden herkes bunu yapmıyor? Çok basit: herkes bunu yapamaz. Bunu yapabilmek için a) uygun vergileri ödemeniz ve b) bankada iyi bir isme sahip olmanız gerekir. Birinin bankada ne zaman iyi bir ismi olur? Bekar olarak net en az 2.000 Euro veya evli olarak net en az 2.500 Euro kazandığınızda.

Gayrimenkul mü yoksa yatırım fonu mu?

Gayrimenkul mü yoksa yatırım fonu mu? Gayrimenkul ile geleneksel bir yatırım arasındaki fark, geleneksel bir yatırımla asla 5.000 avro ile 200.000 avroya sahip olamayacağınızdır. Bu asla işe yaramaz. Yatırım amaçlı bir mülk için öyle. Örneğin, paranızı fonlar yerine gayrimenkule yatırmanın neden akıllıca olduğunu ve gayrimenkulün bir yatırım olarak nasıl işlediğini burada açıklayacağım!